Durante los últimos 14 años, Wall Street ha vivido con el temor de que volviera a ocurrir algo de la magnitud del colapso de Lehman Brothers y que, cuando sucediera, no tendríamos ninguna advertencia sobre la destrucción financiera que se produciría. Este fin de semana, los mercados se concentraron en Credit Suisse como el primer gran banco que posiblemente quiebre durante la actual recesión financiera mundial.

Con sede en Zúrich, Credit Suisse no es exactamente un nombre familiar aquí en los EEUU, pero es una parte clave del firmamento financiero de New York, con una gran oficina en Manhattan y alrededor de U$S 1.5 billones en activos, lo que significa que una explosión sería casi tan riesgoso para el sistema financiero como el de Wells Fargo y el de Morgan Stanley, el banco de inversión más visible para respaldar la oferta de Elon Musk para comprar Twitter.

Credit Suisse ya ha experimentado serios problemas en los últimos 18 meses después del colapso de la firma de inversión Archegos Capital, lo que provocó que el banco perdiera alrededor de U$S 5500 millones, cerrara algunas de sus principales operaciones y emitiera un mea culpa. Eso expuso cómo se perdió el hecho de que estaba siendo desplumado.

A medida que la economía mundial se ha desacelerado, los comerciantes han estado haciendo apuestas de que Credit Suisse no podrá pagar sus deudas, y sus acciones han caído a su punto más bajo. Pero, ¿está realmente en peligro, o se trata simplemente de comerciantes vigilantes que empujan a un banco al borde del abismo? Y si colapsara, ¿realmente sería tan malo?.

Previamente:

Los espías detrás de la caída de Credit Suisse

Credit Suisse ha visto cómo su reputación se fragmentaba desde 2019, gracias en parte a un escándalo de espionaje corporativo: los altos mandos espiaban a los banqueros, luego engañaban a los reguladores y un investigador se suicidó, y la mala gestión que llevó al banco a quedar atrapado. -patada por el colapso de Archegos. El episodio de espionaje había avergonzado al banco durante años, comenzando como un incidente aislado de un IP siguiendo a un ex banquero y luego aumentando a al menos siete banqueros diferentes . Si bien esto no fue ilegal, dañó profundamente la reputación del banco y llevó a su director ejecutivo, Tidjane Thiam, a renunciar en 2020.

Al año siguiente, Archegos se hundió, arrastrando consigo a Credit Suisse con una perdida de U$S 5 mil millones. Bill Hwang, director ejecutivo de la firma de inversión, supuestamente mintió sobre sus posiciones en los mercados a varios bancos, incluido Credit Suisse, que estaban financiando sus apuestas descomunales, según una acusación penal presentada en su contra por el Departamento de Justicia en abril. Después de eso, el banco tuvo que vender su unidad de corretaje que trabaja con fondos de cobertura y tuvo problemas para recaudar dinero.

¿Dónde está el dinero?

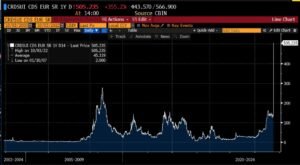

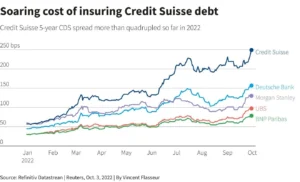

En los últimos tres trimestres, Credit Suisse perdió U$S 4 mil millones, según Reuters, no es una buena posición para el segundo banco más grande de Suiza. Su situación cada vez más precaria ha llevado al mercado a preocuparse una vez más por un instrumento financiero que comparte la culpa de exacerbar la crisis financiera de 2008: el credit default swap. Un CDS es como una cobertura y actúa como un producto de seguro pero para los bonos de una empresa. Si la empresa incumple, el CDS se activa y paga al tenedor de bonos el dinero que habrían obtenido si la empresa hubiera cumplido con sus deudas. (En realidad, los inversionistas compran CDS por todo tipo de razones, incluido tratar de canjearlos por ganancias a corto plazo, no solo para que sus tenencias sean menos susceptibles a explosiones). Pero al igual que el costo del seguro contra huracanes a fines del verano, se pone más caro comprar CDS cuando una empresa se vuelve más riesgosa.

Es un gran pico, pero no todos piensan que en realidad es tan alto. El administrador de fondos de cobertura, Boaz Weinstein, señaló que Morgan Stanley ha estado en una posición mucho peor antes.

Credit Suisse is probably going bankrupt … $CS

The collapse in Credit Suisse's share price is of great concern. From $14.90 in Feb 2021, to $3.90 currently.

And with P/B=0.22, markets are saying it's insolvent and probably bust.

2008 moment soon ?

Systemic risk bank. pic.twitter.com/tbYgdGYOMY— Wall Street Mav (@WallStreetMav) October 1, 2022

El banco está en un “momento crítico”

El domingo, el actual director general de Credit Suisse, Ulrich Körner, envió un memorando a la empresa en el que decía que se encontraba en un “momento crítico”. El banco continuó dando a sus banqueros puntos de conversación de que todavía tiene alrededor de U$S 100 mil millones para pagar cualquier pérdida y más de U$S 200 mil millones en activos que podría vender si eso no fuera suficiente. Las acciones de la compañía cayeron un 10% y luego se recuperaron un poco cuando el banco trató de disipar los peores temores del mercado.

Algunos analistas prefieren esperar a lo que diga la entidad el próximo día 27 de octubre, que será cuando presente sus planes de viabilidad y de renovación del negocio, su posición de liquidez y de solvencia.

Como informó Bloomberg, Credit Suisse ha dicho a acreedores, clientes y reguladores en los últimos días que su ratio de capital clave del 13,5% sugiere que el balance del banco sigue siendo sólido. Y los diferenciales de CDS sobre su deuda, aunque elevados, deben verse en el contexto de una ampliación de los diferenciales de CDS en los mercados mundiales de bonos.

Si hubiera un impago tendría consecuencias graves para toda la confianza en el sistema financiero a nivel global.

¿Es este otro Lehman Brothers?

No, dice Mohamed El-Erian. Y Paul J. Davies de Bloomberg tampoco lo cree así. Charlie Gasparino de Fox Business, un barómetro confiable de la élite de Wall Street, dice que el estado de ánimo entre los principales banqueros es que la situación «no es tan grave» como la especulación podría hacer creer. ¿Podrían estar equivocados? Seguro.

El actual presidente de la entidad, Ulrich Körner, ha solicitado 100 días de tregua, el mercado no parece estar en disposición de concederle ese plazo.

Apertura del martes con subas en las acciones de Credit Suisse

Las subidas en la cotización podrían deberse a que alguien está aguantando el valor pues la situación del banco sigue siendo muy complicada y los CDS se han llegado a multiplicar por seis con respecto al nivel en el que empezaban el año.

El principal temor que se cierne sobre la entidad es cómo va a conseguir reestructurar su negocio sin aumentar su deuda. Una parte clave es la venta de activos, como el negocio de titulización de banca de inversión, lo que le evitaría ampliar capital para financiar el cambio de rumbo de la entidad. Pero es complicado que se ofrezca un buen precio en un momento de volatilidad máxima en los índices.

Desde varias casas de análisis creen que la necesidad de capital de Credit Suisse es de 4100 millones para su restructuración, una cifra que supone un 40% de su valor actual de mercado, que descendido a los 10.000 millones de euros.

Evolución de las CDS en la banca europea